Le PER : une arme patrimoniale au service de votre retraite

Lancé il y a près d’un an et demi, le plan d’épargne retraite (PER) a déjà été adopté par les épargnants, au vu des chiffres encourageants de commercialisation. Cette nouvelle enveloppe unique d’épargne retraite dispose de nombreux atouts qui justifient son succès. Éclairage.

Instauré par la loi Pacte, le plan d’épargne retraite (PER) a vu le jour le 1er octobre 2019. Ce nouveau dispositif d’épargne retraite remplace tous les anciens produits existants, à la fois les produits d’épargne individuelle (contrat Madelin, Perp…) et ceux d’épargne entreprise (plan d’épargne retraite collectif ou Perco et Article 83…). Et les épargnants sont au rendez-vous ! Le plan individuel, le PERin, a déjà été souscrit par 1,24 million d’épargnants à fin janvier 2021, représentant un montant total de 13,4 milliards d’euros, selon les statistiques de la Fédération française de l’assurance (FFA).

Sortir en capital ou en rente viagère

Le PERin a de nombreux atouts à faire valoir. En particulier, la sortie en rente viagère n’est plus imposée. Désormais, le titulaire du contrat a toute liberté pour récupérer ses fonds une fois à la retraite, soit sous la forme d’un capital (sauf pour les capitaux issus de cotisations obligatoires), en une fois ou de manière fractionnée, soit en rente, selon ses besoins. Il est aussi possible de mixer ces deux modes de sortie.

Débloquer ses fonds avant la retraite pour acquérir sa résidence principale

Enfin, en instaurant le principe du produit unique, la loi facilite la portabilité de l’épargne tout au long de sa carrière, en particulier lors d’un changement d’entreprise. Chaque contrat dispose de trois compartiments, permettant d’accueillir les transferts de sommes issues de l’épargne salariale, d’un PER obligatoire…

Notre cabinet sera en mesure de vous conseiller sur la pertinence d’une telle opération notamment au regard des frais de transfert.

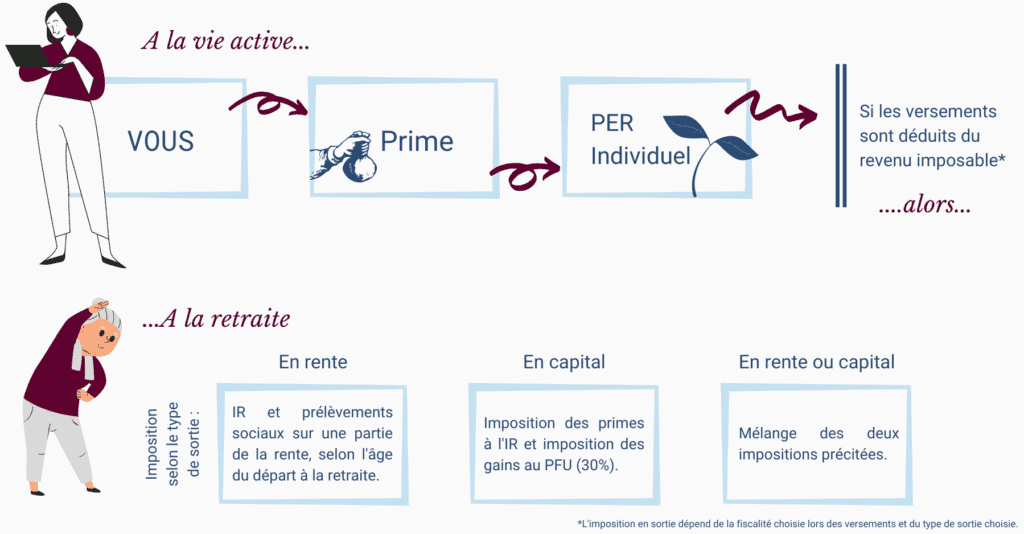

Déduire les versements de ses revenus

Par ailleurs, le PERin conserve de ses prédécesseurs, un atout majeur, à savoir l’attractivité fiscale. En effet, les versements réalisés sur cette enveloppe restent déductibles des revenus imposables, dans certaines limites. Pour un salarié, c’est 10 % des revenus professionnels nets de frais de l’année précédente, considérés dans la limite de 8 fois le plafond annuel de la sécurité sociale (PASS), soit un versement maximal de 32 908 euros pour 2021. Les travailleurs non-salariés bénéficient d’un plafond plus élevé, calculé selon la formule suivante : 10 % du bénéfice imposable limité à 8 PASS, majoré de 15% du bénéfice imposable compris entre 1 et 8 PASS, soit un total de 76 102 euros. En outre, il est possible de reporter les soldes non utilisés des trois dernières années.

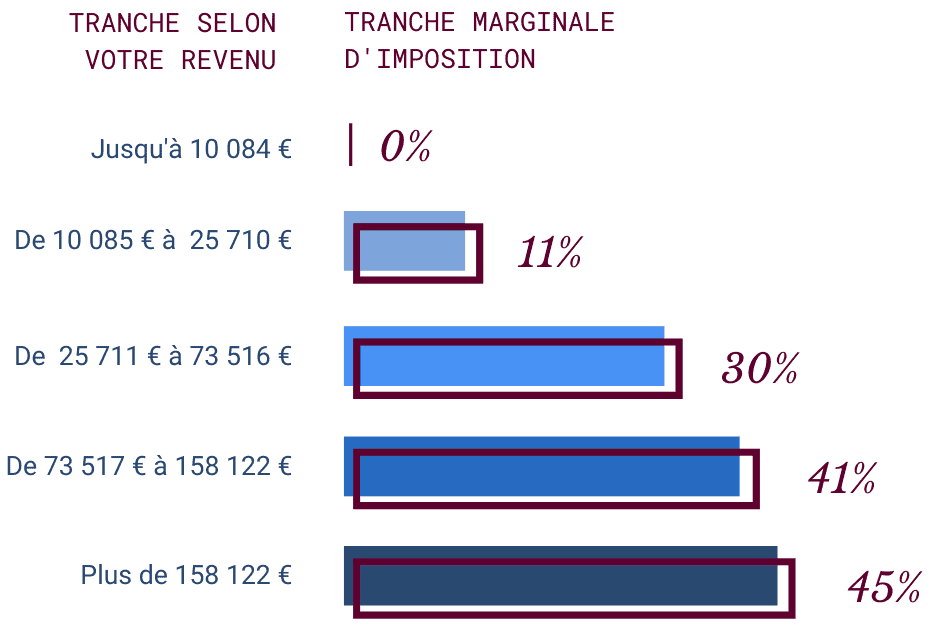

Le pendant de cette déduction fiscale à l’entrée est une taxation des sommes à la sortie du PER. Les montants correspondant aux versements volontaires réalisés sur le plan supportent ainsi l’impôt sur le revenu (IR) au barème progressif et les gains sont imposés à la flat tax (12,8 % d’impôt et 17,2 % de prélèvements sociaux). Le PER est donc fiscalement avantageux pour les foyers connaissant une diminution de tranche marginale d’imposition à la retraite, autrement il s’agit d’un report d’imposition. Lorsque c’est plus avantageux, il est possible de renoncer à la déduction à l’entrée pour ne supporter, à la sortie, que la flat tax sur les gains.

Connaitre votre tranche marginale d’imposition :

Source : service-public.fr

Bâtir une épargne logement pour ses enfants

Combiner les versements déductibles et la possibilité de sortie anticipée pour l’acquisition de la résidence principale permet en revanche de donner un nouvel objectif patrimonial au PERin. Pour les parents d’enfants rattachés au foyer fiscal, il est possible d’ouvrir un plan au nom de son enfant et de réaliser des versements qui seront déductibles des revenus du foyer. Mieux, les parents peuvent profiter du plafond d’épargne retraite de l’enfant. En l’absence de revenus professionnels, ce dernier se monte à 10 % du plafond annuel de la Sécurité sociale de l’année précédant le versement. Pour 2021, cela représente 4 113 euros (auxquels il est possible d’ajouter le solde non utilisé des trois années passées).

A sa majorité, l’enfant sera pleinement propriétaire du contrat et des capitaux qu’il pourra utiliser, sans attendre la retraite, pour financer l’achat de sa résidence principale. La note fiscale (la taxation est identique à celle de la sortie en capital à la retraite) sera d’autant plus légère que l’enfant est faiblement imposé en début de carrière.

Anticiper sa transmission

Enfin, le PER (assurance) possède certains attraits proches de ceux de l’assurance-vie en matière de transmission, tout en ayant bénéficié de la déductibilité des versements. En l’absence d’un besoin de revenus complémentaires, le plan peut être conservé sans limite d’âge et les capitaux, transmis aux bénéficiaires de son choix. Pour la fiscalité, ce n’est pas l’âge au moment des versements qui importe mais celui au décès. Avant 70 ans, le régime est identique à celui de l’assurance-vie : chaque bénéficiaire dispose d’un abattement de 152 500 euros (puis taxation à 20 %, puis 31,25 %). Petite subtilité, les prélèvements sociaux sur les plus-values des unités de compte ne sont pas dus.

Après 70 ans, un abattement de 30 500 euros s’applique pour l’ensemble des bénéficiaires et des contrats, y compris d’assurance-vie. Le solde est intégré aux capitaux décès soumis au barème des droits de succession. Pour rappel, quel que soit l’âge du décès, lorsque le bénéficiaire est le conjoint, les capitaux transmis sont totalement exonérés.

Pour plus d’informations, notre équipe se tient à votre disposition. Contactez-nous.

A lire aussi :

Épargne retraite : fiscalité et comparaison des produits

Loi PACTE : notre dossier sur la fiscalité de l’épargne retraite – PER