Zoom sur le prélèvement à la source de l’impôt sur le revenu (entrée en vigueur le 1er janvier 2018)

Cette réforme, qui se substitue au régime du versement des acomptes provisionnels, ne modifie ni les règles actuelles de calcul de l’impôt sur le revenu ni l’obligation de déposer une déclaration des revenus de l’année N en N+1.

Les grandes lignes :

– Le champ des revenus concernés par la réforme comprendra sauf exception, les traitements et salaires, les pensions, les revenus de remplacement, les rentes viagères, ainsi que les revenus des indépendants (BIC, BNC et BA) et les revenus fonciers dont le contribuable a eu la disposition à compter du 1er janvier 2018.

– Concernant les traitements, salaires, pensions de retraite et revenus de remplacement, l’impôt sera retenu à la source par le tiers versant les revenus (employeur, caisses de retraite, etc.), en fonction d’un taux calculé et transmis par l’administration fiscale, au fur et à mesure de leur versement.

– Concernant les revenus des indépendants, les revenus fonciers, rentes viagères à titre onéreux et pensions alimentaires, l’impôt sur les revenus de l’année en cours fera l’objet d’acomptes en fonction d’un taux déterminé par l’administration, prélevés mensuellement ou trimestriellement sur leurs comptes bancaires.

– En cas de changement de situation (mariage, pacs, divorce, décès d’un conjoint), l’administration calculera un nouveau taux de prélèvement.

– En cas de variation importante des revenus (changement de situation professionnelle ou familiale, défiscalisation…) conduisant à une variation significative du taux d’imposition, le contribuable pourrait demander à l’administration fiscale une mise à jour en cours d’année du taux de prélèvement à la source et des acomptes.

– Sur option des contribuables, le taux de droit commun pourra être déterminé par l’administration de façon individualisé pour chacun des conjoints ou partenaire soumis à imposition commune.

– Un « taux neutre », dénommé taux par défaut, pourra être appliqué sur option du contribuable. Ce taux sera également appliqué lorsque l’administration n’est pas en mesure de calculer un taux de droit commun (début d’activité par exemple).

– Un crédit d’impôt égal à l’impôt sur le revenu sur les revenus 2017 avant réduction et crédit au prorata des revenus non exceptionnels permettra de ne pas acquitter deux impôts en 2018 sur ces revenus non exceptionnels. Les plus-values et dividendes seront des revenus exceptionnels, ainsi que les gains issus de stock-options et actions gratuites, indemnités de rupture de contrat de travail ou mandat …

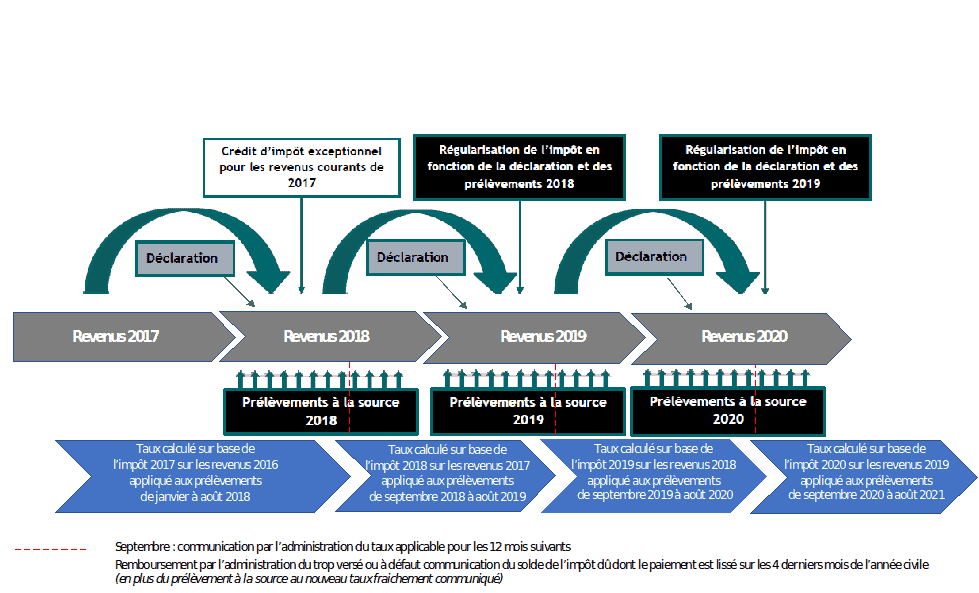

Le taux du prélèvement est calculé par l’administration sur la base des revenus connus :

Le prélèvement à la source est calculé en appliquant, aux assiettes respectives de la retenue à la source et de l’acompte, un taux d’imposition unique calculé sur la base des impôts et revenus de :

-

L’année N-1 pour la période de janvier à août

-

L’année N-2 pour la période de septembre à décembre

A noter :

En 2018, le taux retenu pour les prélèvements de :

-

janvier à août est donc calculé à partir de la déclaration des revenus perçus en 2016 déposée au printemps 2017 ;

-

septembre à décembre, calculé à partir de la déclaration des revenus perçus en 2017 déposée au printemps 2018.

Les avis d’imposition des revenus 2016 adressés aux contribuables en 2017 indiqueront ce taux.

Les modalités de calcul de ce taux de droit commun, du crédit d’impôt exceptionnel et autres « casse- tête » vous seront épargnés dans la présente newsletter mais retenez que cette année de transition reste tout aussi favorable aux investissements et avantages fiscaux en découlant. (Investissement sous le dispositif Pinel, Loi Malraux, Monuments Historiques…)

Nous nous tenons à votre disposition pour évaluer avec vous votre situation et les éventuelles opportunités.

Enfin, il n’est pas exclu qu’à la suite de la prochaine élection présidentielle, une loi de finances rectificative en juin 2017 vienne tout simplement abroger le prélèvement à la source.