Comment optimiser sa transmission après 70 ans ?

Préparer la transmission de son patrimoine, l’anticiper et y consacrer du temps est rarement une démarche spontanée : personne n’a réellement envie de penser à sa propre finitude ! Aussi, c’est souvent dans le cadre de la succession d’un proche que l’on se rend compte de l’importance d’une telle préparation.

Un manque d’anticipation peut avoir des conséquences fâcheuses : des droits de succession élevés, le potentiel embarras des héritiers par rapport aux actifs transmis (la maison dont personne ne veut), des conflits familiaux…

Au lieu de faire subir ces déconvenues à ses héritiers, il convient de réfléchir en amont à la transmission de son patrimoine, de communiquer avec ses proches afin de leur expliquer la démarche entreprise voire l’organiser avec eux.

Aujourd’hui, avec l’allongement de la durée de la vie et des carrières professionnelles, penser à sa succession avant l’âge de 70 ans n’est pas systématique. On croit ensuite, à tort, qu’après 70 ans c’est trop tard… Or il existe encore des outils qui permettent d’optimiser sa transmission.

Transmettre son patrimoine, une démarche réfléchie et planifiée

L’audit Patrimonial

Tout travail de préparation commence par une analyse de la situation présente.

Il s’agit d’étudier tout d’abord la situation civile de la personne au moment du décès. Est-elle célibataire, pacsée, mariée ? si oui, sous quel régime ? Existe-t-il des enfants ? Sont-ils communs ? Existe-t-il des clauses matrimoniales, des libéralités ? Ces éléments ont un impact notoire sur la manière dont le code civil régit les droits et prérogatives des héritiers futurs.

L’audit détaillera ensuite l’ensemble des biens existants et susceptibles d’entrer dans la future succession. On y réintègrera les donations antérieures effectuées. On tiendra aussi compte des créances en cours, potentiels passifs de succession.

Qui hérite de mon patrimoine ?

Il est important de bien comprendre qui sont les héritiers et leur nature.

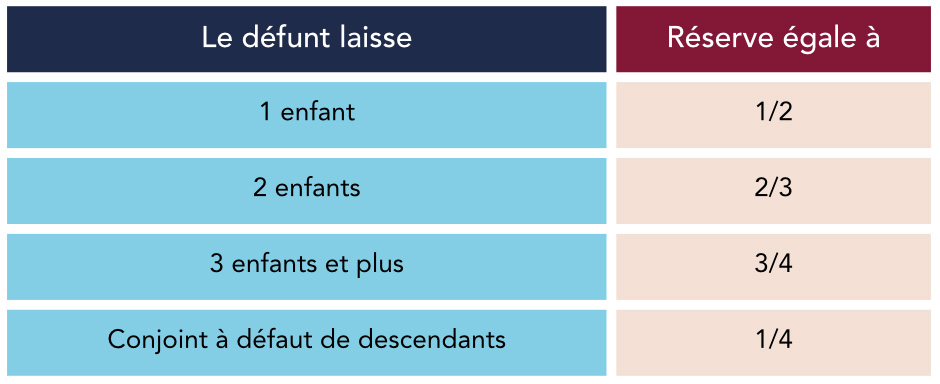

La loi définit des héritiers qualifiés de « réservataires ». Il s’agit des enfants du défunt à défaut de leurs descendants. En l’absence d’enfant, c’est le conjoint survivant. La loi leur garantit une part minimale de la succession appelée réserve. Son montant dépend du nombre d’enfants et son partage se fait à parts égales entre eux. La partie du patrimoine restant s’appelle la quotité disponible.

Le montant calculé de la réserve tient compte des donations antérieures effectuées par le défunt. C’est ce que l’on appelle le rapport civil. Les donations effectuées en avance de part successorale impacteront la réserve alors que celles effectuées hors part affecteront la quotité disponible.

Comment optimiser ma transmission après 70 ans ?

La donation

Une manière de préparer sa transmission est de donner de son vivant.

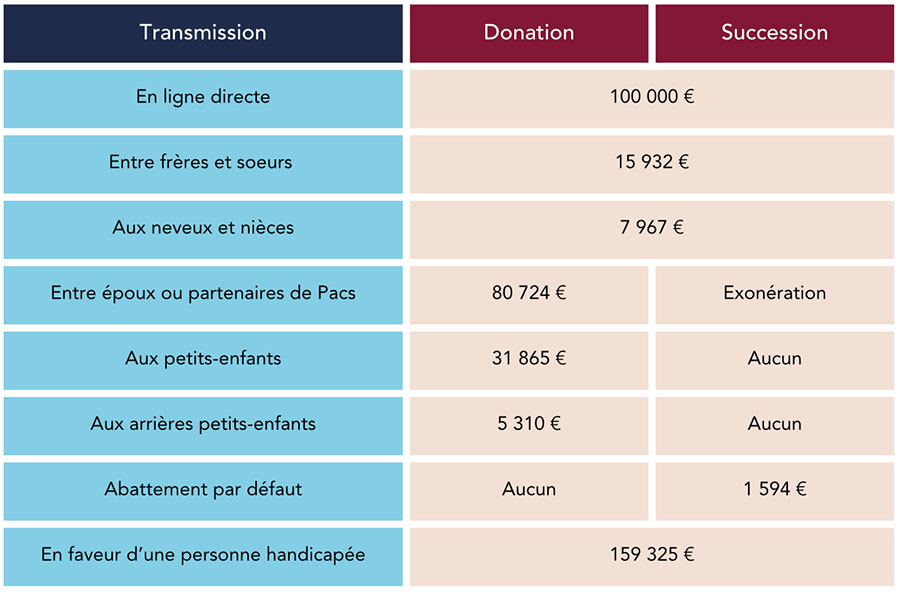

Donner permet de bénéficier d’un abattement sur les droits de mutation à titre gratuit (DMTG). La donation peut porter sur la pleine propriété, la nue-propriété ou l’usufruit d’un bien meuble (parts de société, contrat de capitalisation…) ou immeuble.

C’est l’abattement de droit commun renouvelable tous les quinze ans, qui s’applique. Il est le même que celui utilisé au moment de la succession. Aussi, si le décès intervient dans les 15 ans qui suivent la donation, l’abattement successoral sera amputé du montant utilisé lors de celle-ci.

Il existe aussi le don familial qui porte sur une somme d’argent en pleine propriété. Ce don est exonéré de droits jusque 31 865€. Renouvelable tous les 15 ans, il ne peut se faire qu’au profit des enfants, des petits-enfants ou, à défaut des neveux/nièces. Des conditions d’âge s’appliquent : avoir moins de 80 ans pour le donateur et 18 ans pour le donataire. Cette exonération est cumulable avec l’abattement de droit commun.

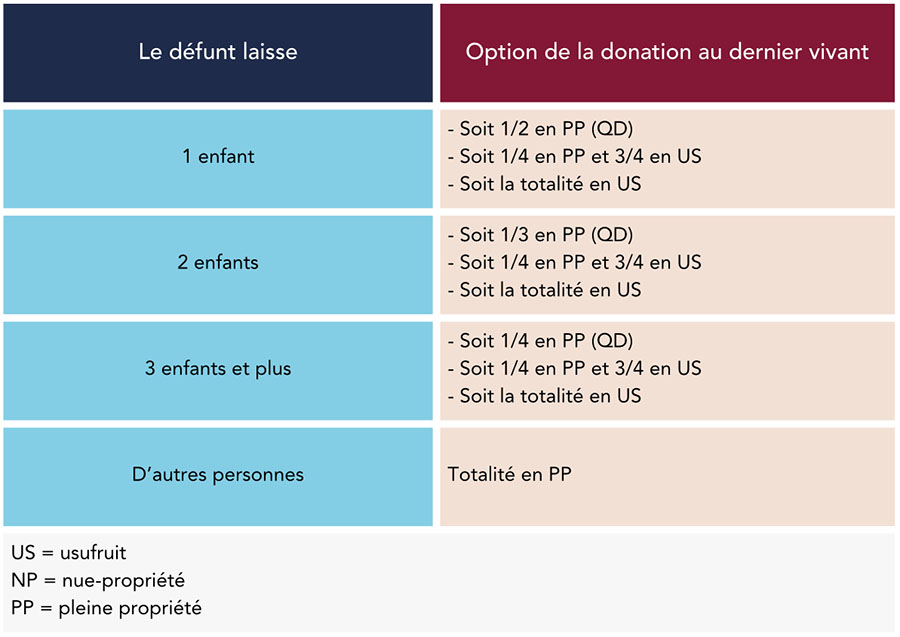

La donation au dernier vivant

Elle permet au conjoint marié survivant de choisir entre trois options au moment du décès et de cantonner son émolument sur une partie des biens disposés en sa faveur. Elle permet notamment de rétablir le droit d’usufruit au conjoint survivant dans le cadre d’une famille recomposée avec des enfants non-communs.

La donation en démembrement de propriété

L’utilisation du démembrement de propriété est un excellent outil d’optimisation successorale. Ses intérêts sont civils et fiscaux.

La donation de la nue-propriété d’un bien permet de transmettre de manière certaine au nu-propriétaire qui est titulaire de son droit dès le jour de la transmission. L’usufruitier conserve quant à lui les prérogatives de jouissance directe et indirecte du bien jusqu’à son décès. Le nu-propriétaire devient alors plein propriétaire du bien.

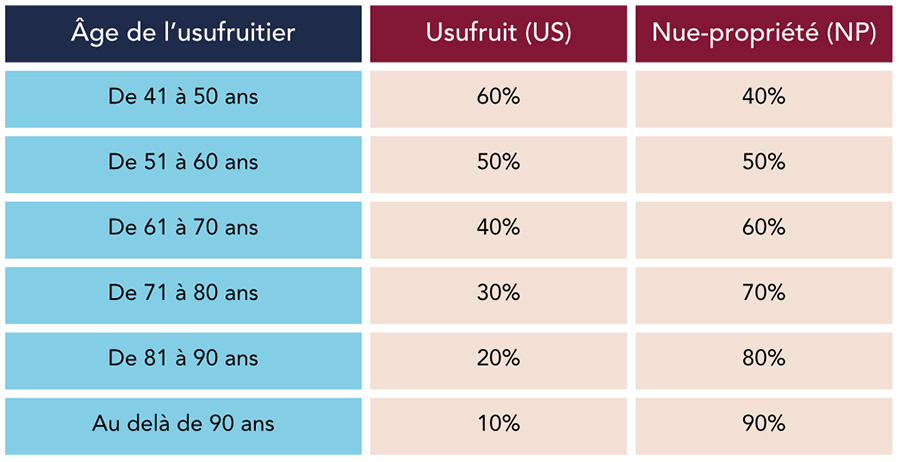

D’un point de vue fiscal, donner la nue-propriété d’un bien permet de diminuer la base taxable aux DMTG selon le barème de l’article 669 du CGI :

La clause bénéficiaire démembrée de l’assurance-vie

Le souscripteur de l’assurance-vie peut prévoir le démembrement des capitaux décès de son contrat. Il désigne ainsi un bénéficiaire pour l’usufruit (le conjoint survivant, un enfant handicapé, etc.) et attribue la nue-propriété à un ou plusieurs autres. Cette clause permet de protéger l’usufruitier tout en organisant la transmission au(x) nu(s)-propriétaire(s).

Civilement, deux options s’offrent à l’usufruitier : percevoir les fonds à titre de quasi-usufruit (solution appliquée par défaut par les compagnies d’assurance-vie) ou reporter le démembrement sur un autre support lui-même démembré (parts de SCPI, immeuble, etc.)

A son décès, les nus-propriétaires récupèrent la pleine propriété du placement en franchise d’impôt. Cette clause permet donc de désigner plusieurs bénéficiaires successifs en évitant une double taxation.

Le Groupement Forestier d’Investissement (GFI)

L’investissement en GFI est un bel outil de diversification du patrimoine, d’optimisation fiscale et de transmission. Il permet notamment une exonération de 75% des droits de succession et de donation sur la part forestière détenue en pleine propriété ou en démembrement sans condition d’âge. Le GFI est également hors-champ de l’IFI. Il s’agit d’un actif tangible qui transmet des valeurs et prépare le futur… Et n’est-ce pas là le but d’une transmission ?

Optimiser sa succession après l’âge de 70 ans est donc possible : plusieurs outils répondent à des situations civiles et fiscales variées et nous en avons cité quelques uns. Afin d’en discuter et de les mettre en place, il ne faut pas hésiter à prendre conseil auprès des professionnels de la gestion de patrimoine.

Article rédigé par Agnès Naegel, Ingénieure Patrimoniale au sein d’Astoria Finance.